用copula建模默认值

此示例探讨如何使用多因素系词模型来模拟相关对手默认值。

潜在的损失估计为交易对手的投资组合,由于其违约风险暴露,违约概率和违约损失率的信息。一种creditDefaultCopula对象用于每个债务人的信用与潜在变量模型。潜变量是由一系列的加权潜在信贷因素,以及每个债务人的信用特质因素。潜变量对应的是债务人的默认或非默认状态下,基于其违约概率每个场景。投资组合风险的措施,在交易对手风险水平的贡献,以及仿真收敛信息的支持万博1manbetxcreditDefaultCopula对象。

此示例还探讨了对Copula类型的风险措施的敏感性(高斯Copula与T.Copula)用于模拟。

加载和检查证券数据

该组合包含在默认的100方和它们相关的信贷风险(ead.)、违约概率(PD),以及默认损失(LGD).使用一个creditDefaultCopula对象,您可以在某些固定时间段内模拟默认值和损耗(例如,一年)。这ead.那PD,LGD输入必须特定于特定时间范围。

在此示例中,每个对手映射到具有一组权重的两个基础信用因子。这重量2F.变量是一个NumCounterparties乘3矩阵,其中每一行包含一个单一的对方的权重。前两列是两个信贷因素的权重和最后一列是每个对手的特质权重。对于两个基本因素的相关矩阵也在本示例中提供(factorcor2f.).

加载CreditPortfolioData.mat谁是ead.PDLGD重量2F.factorcor2f.

名称大小字节类属性EAD 100X1 800双FactorCorr2F 2×2 32双LGD 100X1 800双PD 100X1 800双Weights2F 100x3 2400双

初始化creditDefaultCopula对象与投资组合信息和因素相关性。

rng (“默认”);cc = creditDefaultCopula (EAD、PD、乐金显示器,Weights2F,'FactorCorrelation', FactorCorr2F);%将VaR级别修改为99%。cc.VaRLevel = 0.99;DISP(CC)

CreditDefaultCopula具有属性:投资组合:[100x5表]因子相关性:[2x2 double] varlevel:0.9900使用adplelial:0 portfolioloss:[]

cc.portfolio(1:5,:)

ANS = 5x5表ID EAD PD LGD重量_____________________________________ 21.627 0.0050092 0.35 0.35 0 0.65 2 3.2595 0.010180 0.35 0 0.45 0.55 3 20.391 0.11015 0.55 0.15 0 0.85 4.7534 0.0125 0.35 0.25 0 0.75 5.7193 0.060185 0.35 0.35 0 0.65

模拟模型并绘制潜在损失

用。模拟多因素模型模拟函数。默认情况下,使用高斯copula。这个函数在内部将实现的潜在变量映射到默认状态,并计算相应的损失。仿真结束后creditDefaultCopula对象填充了PortfolioLosses和CounterpartyLosses具有仿真结果的特性。

CC =模拟(CC,1E5);DISP(CC)

creditDefaultCopula与属性:组合:[100x5表] FactorCorrelation:[2×2双] VaRLevel:0.9900 UseParallel:0 PortfolioLosses:[1x100000双]

这portfoliorisk.功能返回总投资组合损失分布的风险措施,以及可选择的各自置信区间。在集合中报告了价值 - 风险(VAR)和条件值 - 风险(CVAR)VaRLevel财产creditDefaultCopula对象。

[Pr,pr_ci] = portfoliorisk(cc);fprintf中('投资组合风险措施:\ n');DISP(PR)fprintf中('\n\n风险度量的置信区间:\n');DISP(pr_ci)

投资组合风险措施:EL Std VaR CVaR ______ ______ _____ ______ 24.876 23.778 102.4 121.28置信区间风险措施:EL Std VaR CVaR ________________ ________________ ________________ ________________ 24.729 25.023 23.674 23.883 101.19 103.5 120.13 122.42

看看投资组合损失的分布。预期损失(EL),VAR和CVAR标记为垂直线。由Var和EL之间的差异给出的经济资本显示为EL和VAR之间的阴影区域。

直方图(CC.Portfolosites)标题(“投资组合损失”);xlabel(的损失(美元)) ylabel (“频率”)举行在%覆盖直方图上的风险措施。XLIM([0 1.1 * pr.CVaR])的plotline = @(X,颜色)情节([X X],ylim,'行宽'2,“颜色”,颜色);Plotline(Pr.el,'B');情节(公关。VaR,'r');cvarline =情节(公关。CVaR,“米”);%的遮阳预期损失和经济资本的领域。plotband = @(x,color)补丁([x pliplr(x)],[0 0 Repmat(Max(ylim),1,2)],......颜色,'FaceAlpha',0.15);elband = plotband([0 pr.el],“蓝”);ulband = plotband([pr.EL pr.VaR]'红色的');图例([elband,ulband,cvarline]......{'预期损失'那“经济资本”那“CVaR(99%)”},......“位置”那“北”);

找出交易对手的集中度风险

您可以成为投资组合的集中度风险风险协调函数。风险协调返回每个交易对手对投资组合EL和CVAR的贡献。这些添加剂捐款总和到相应的总投资组合风险措施。

RC =风险协调(CC);%报告了EL和CVaR的风险贡献。rc (1:5,:)

ANS = 5x5的表ID EL标准的VaR CVaR的__ ________ __________ _________ _________ 1 0.036031 0.022762 0.083828 0.13625 0.068357 2 0.039295 0.23373 0.24984 3 1.2228 0.60699 2.3184 2.3775 4 0.002877 0.00079014 0.0024248 0.0013137 5 0.12127 0.037144 0.18474 0.24622

通过他们的CVAR捐款找到最耐风险的交易对手。

[rc_sorted,idx] = sortrows(RC,“CVaR”那“下降”);rc_sorted(1:5,:)

ANS = 5x5的表ID EL标准的VaR CVaR的__ _______ ______ ______ 89 2.2647 2.2063 8.2676 8.9997 96 1.3515 1.6514 6.6157 7.7062 66 0.90459 1.474 6.4168 7.5149 22 1.5745 1.8663 6.0121 7.3814 16 1.6352 1.5288 6.3404 7.3462

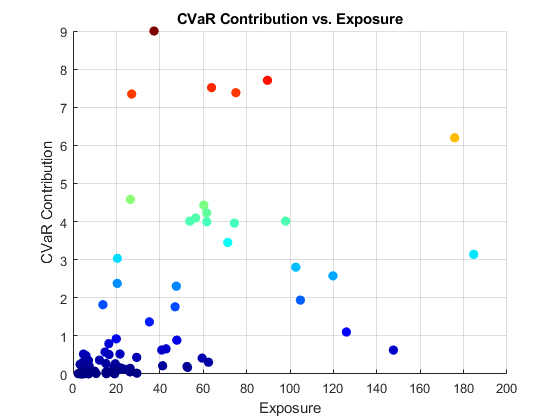

绘制交易对手暴露和CVAR贡献。具有最高CVAR贡献的交易对手被绘制在红色和橙色。

图;pointSize = 50;colorVector = rc_sorted.CVaR;散射(cc.Portfolio (idx:)。含铅,rc_sorted。CVaR,......指标,ColorVector,'填充')Colormap('喷射') 标题(“CVaR贡献vs.暴露”)包含('暴露') ylabel (“CVaR贡献”) 网格在

用置信带调查仿真融合

使用confidenceBands函数来研究模拟的融合。默认情况下,报告了CVAR置信带,但使用可选支持所有风险措施的置信带万博1manbetx危险论点。

CB = confidenceBands(CC);%的置信带都存储在表中。CB(1:5,:)

ANS = 5x4表NUMSCENARIOS较低的CVAR上___________________________ ______ ______1000 106.7 121.99 137.28 2000 109.18 117.28 125.38 3000 114.68 121.63 128.58 4000 114.02 120.06 126.11 5000 114.77 120.11 5000 114.77 120.36 125.94

绘制信心乐队,看看估算率如何融合。

图;阴谋(......cb。NumScenarios,......CB {:,{'上'“CVaR”'降低'}},......'行宽',2);标题(“CVaR的:情景的95%置信区间对#”);xlabel(“场景#”);ylabel(“CVaR + 95% CI”) 传奇(“上乐队”那“CVaR”那“低乐队”);网格在

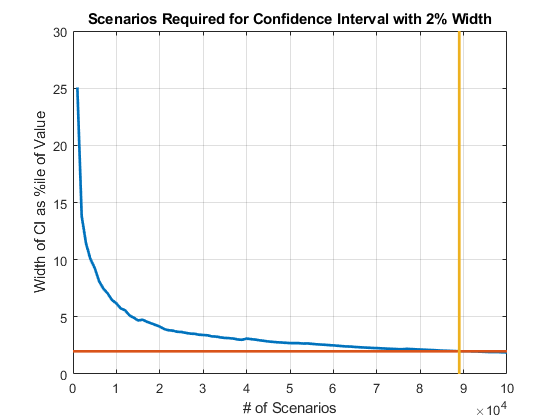

查找的场景必要数量达到置信带的特定宽度。

宽度= (cb。/ cb.CVaR;图;情节(cb。NumScenarios,宽度* 100,'行宽',2);标题('CVAR:95%置信区间宽度与#的情景');xlabel(“场景#”);ylabel('CI的宽度为值%') 网格在击中乐队在1%(双面)范围内的%找到点%CVaR的。打= 0.02;scenIdx = find(width <= thresh,1,)'第一的');scenvalue = cb.numscenarios(scenidx);widewvalue =宽度(scenidx);抓住在绘图(XLIM,100 * [WideveValue WidtleValue],......[scenValue scenValue], ylim,......'行宽',2);标题('置信区间需要2%宽度的情况');

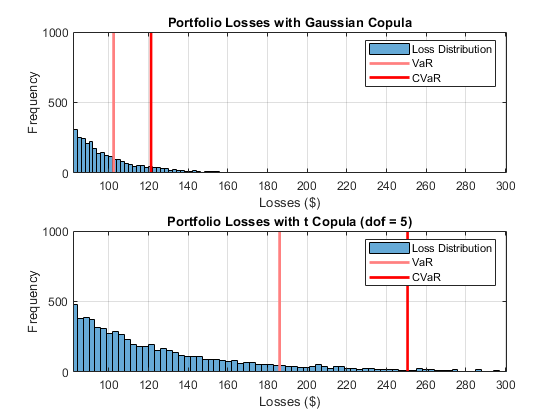

比较高斯和高斯和尾部风险T.Copula函数

切换到A.T.Copula增加了交易对手之间的违约相关性。这导致了投资组合损失的一个更肥的尾部分布,在压力情景下的潜在损失更高。

使用a重新运行模拟T.系词与计算新的投资组合风险的措施。为默认的自由度(DOF)的T.copula是五个。

CC_T =模拟(CC,1E5,'系词'那'T');pr_t = portfoliorisk(cc_t);

了解投资组合风险如何变化T.系词。

fprintf中(高斯关联的投资组合风险:\n');DISP(PR)fprintf中('\ n \ nPortfolio风险与叔系词(DOF = 5):\ N');disp (pr_t)

组合风险与高斯连接函数:EL标准的VaR CVaR的______ ______ _____ ______ 24.876 23.778 102.4 121.28用叔系词组合风险(DOF = 5):EL标准的VaR CVaR的______ ______ ______ ______ 24.808 38.749 186.08 250.59

比较每个模型的尾部损失。

%画出高斯系词尾巴。图;子图(2,1,1)P1 =直方图(CC.Portfolososes);抓住在plotline(pr.var,[1 0.5 0.5])plotline(pr.cvar,[1 0 0])xlim([0.8 * pr.var 1.2 * pr_t.cvar]);ylim (1000 [0]);网格在传奇(“损失分配”那“风险价值”那“CVaR”) 标题(图集损失与高斯系词“);xlabel(的损失(美元));ylabel(“频率”);绘制t形连接尾。副区(2,1,2)P2 =直方图(cc_t.PortfolioLosses);抓住在情节(pr_t。VaR,[1 0.5 0.5]) plotline(pr_t.CVaR,[1 0 0]) xlim([0.8 * pr.VaR 1.2 * pr_t.CVaR]); ylim([0 1000]); grid在传奇(“损失分配”那“风险价值”那“CVaR”);标题(图集损失用叔系词(DOF = 5)');xlabel(的损失(美元));ylabel(“频率”);

尾部风险措施var和cvar使用的使用显着更高T.Copula具有五度自由。默认相关性较高T.因此,COPULAS,多个交易对手默认有更多场景。自由度的数量起着重要作用。对于非常高的自由度,结果与T.Copula函数是类似于高斯系词的结果。五是自由度的一个非常低的数字,并且必然,结果显示显着的差异。此外,这些结果强调,对于极端损失的可能性是系词的选择自由度的数量非常敏感。

也可以看看

confidenceBands|creditDefaultCopula|getScenarios|portfoliorisk.|风险协调|模拟